व्यक्तिगत बजट एक वित्तीय योजना है, जिसे आम तौर पर साप्ताहिक या मासिक आधार पर आय और व्यय की निगरानी के लिए बनाया जाता है। इसमें अक्सर आपातकालीन स्थितियों, कॉलेज या सेवानिवृत्ति जैसे आगामी उद्देश्यों के लिए निवेश करने या धन संचय करने के लिए समर्पित एक अनुभाग शामिल होता है।

व्यक्तिगत बजट बनाना मुख्य रूप से वित्तीय उद्देश्यों, विवेकपूर्ण संसाधन आवंटन और कुशल धन प्रबंधन तक पहुँचने के लिए होता है। इसे आय, व्यय, ऋण और भविष्य के उद्देश्यों सहित कई मानदंडों का उपयोग करके बनाया जाता है। इनमें से प्रत्येक पहलू को ध्यान में रखते हुए, एक बजट आपको अपने वित्त को अधिक कुशलता से संभालने में सक्षम बनाता है।

व्यक्तिगत बजट बनाने के कारण ?

व्यक्तिगत बजट आम तौर पर किसी व्यक्ति या परिवार को अपने खर्चों का प्रबंधन करने और अपने वित्तीय लक्ष्यों तक पहुँचने में सहायता करने के लिए बनाए जाते हैं।

जिन लोगों के पास बजट होता है, उन्हें पैसे बचाना और अधिक खर्च करने से बचना आसान लगता है, साथ ही वे अपने वित्त पर अधिक नियंत्रण महसूस करते हैं।

जो लोग अपने पैसे का बजट बनाते हैं, वे सुखद सेवानिवृत्ति जीवन शैली जीने की अधिक संभावना रखते हैं, उन पर कर्ज का बोझ कम होता है, और वे अप्रत्याशित परिस्थितियों के लिए बेहतर तरीके से तैयार होते हैं।

बजट बनाना इतना महत्वपूर्ण क्यों है?

आज के बदलते आर्थिक माहौल में व्यक्तिगत वित्त का बेहतर प्रबंधन करना पहले से कहीं ज़्यादा ज़रूरी है।

वित्तीय विकास और स्थिरता हासिल करने के लिए व्यक्तिगत बजट सबसे ज़रूरी उपकरणों में से एक है।

बजट निवेश, बचत, आय और व्यय को संभालने के लिए एक मार्गदर्शक के रूप में कार्य करता है।

आइए उन कारणों की जाँच करें कि सिर्फ़ समझदारी दिखाने के बजाय व्यक्तिगत बजट बनाना और उसका पालन करना वित्तीय स्थिरता के लिए क्यों ज़रूरी है।

1.वित्तीय जागरूकता: आपके आय स्रोत और व्यय, साथ ही आपकी कुल वित्तीय स्थिति, सभी आपके बजट में स्पष्ट रूप से परिभाषित हैं। यह समझ आपको बुद्धिमानी से वित्तीय और बचत निर्णय लेने की क्षमता में सहायता करती है।

2. खर्च पर नियंत्रण: विभिन्न व्यय श्रेणियों (जैसे कि किराया, किराने का सामान और बिजली) के लिए पूर्व निर्धारित राशि आवंटित करके, बजट आपको अपने बजट के भीतर रहने और वस्तुओं के लिए अधिक भुगतान से बचने में मदद करता है।

3. अपने वित्तीय लक्ष्य प्राप्त करें: बजट आपको वित्तीय लक्ष्य निर्धारित करने और उन्हें प्राप्त करने में सहायता करते हैं, जैसे कि यात्रा के लिए पैसे अलग रखना, घर खरीदना, बच्चों की शिक्षा और विवाह या जल्दी सेवानिवृत्त होना। आप इन उद्देश्यों की ओर अपनी प्रगति की निगरानी करके अपनी प्रेरणा और ध्यान बनाए रखते हैं।

4. आपातकालीन तैयारी: आपातकालीन राशि निर्धारित करना बजट बनाने का एक सामान्य हिस्सा है। यह फंड बीमारी या बेरोजगारी जैसी अप्रत्याशित परिस्थितियों के मामले में सुरक्षा जाल के रूप में कार्य करता है।

5. ऋण प्रबंधन: बजट का उपयोग करके, आप व्यवस्थित तरीके से ऋण चुकाने के लिए धनराशि अलग रख सकते हैं, जिससे ब्याज दरें कम हो जाती हैं और अंततः ऋण मुक्ति मिलती है।

6. मन की शांति: आप बजट बनाकर अपने वित्त का प्रबंधन कर सकते हैं। यह समझकर कि आपका पैसा कहां खर्च हो रहा है और भविष्य के लिए योजना बनाकर वित्तीय तनाव को कम किया जा सकता है और मन की शांति प्राप्त की जा सकती है।

7.बेहतर निर्णय लेना: बजट बनाना वित्तीय निर्णय लेने की प्रक्रिया को भी आसान बनाता है। आप कोई भी खरीदारी करने या कोई भी वित्तीय जिम्मेदारी लेने से पहले अपना बजट देख सकते हैं और तय कर सकते हैं कि आगे बढ़ना है या नहीं।

व्यक्तिगत बजट के महत्वपूर्ण हिस्से!

एक सुव्यवस्थित व्यक्तिगत बजट लोगों के लिए बेहतर वित्तीय निर्णय लेना आसान बनाता है, उनकी आय और व्यय पैटर्न के बारे में जानकारी देता है, और उनके वित्तीय उद्देश्यों की प्रभावी प्राप्ति में सहायता करता है।

व्यक्तिगत बजट एक निर्धारित वित्तीय रणनीति है जो लोगों को अपने वित्त का कुशलतापूर्वक प्रबंधन करने में मदद करती है।

व्यक्तिगत बजट एक निर्धारित वित्तीय रणनीति है जो लोगों को अपने वित्त का कुशलतापूर्वक प्रबंधन करने में मदद करती है।

व्यक्तिगत बजट के प्राथमिक तत्वों में शामिल हैं :-

व्यक्तिगत बजट एक निर्धारित वित्तीय रणनीति है जो लोगों को अपने वित्त का कुशलतापूर्वक प्रबंधन करने में मदद करती है।

व्यक्तिगत बजट के प्राथमिक तत्व हैं:-

- आय: निवेश, फ्रीलांसिंग, वेतन और अन्य स्रोतों सहित आय के सभी स्रोतों पर नज़र रखना।

- व्यय: खर्च को निश्चित श्रेणियों (जैसे कि किराया और उपयोगिताएँ) और परिवर्तनीय (जैसे कि किराने का सामान और मनोरंजन) में विभाजित करें ताकि पता लगाया जा सके कि पैसा कहाँ जा रहा है।

- बचत और निवेश: धीरे-धीरे धन संचय करने के लिए निवेश (स्टॉक, म्यूचुअल फंड) और बचत उद्देश्यों (आपातकालीन निधि, सेवानिवृत्ति बचत) के लिए पैसे अलग रखना।

- बजट अंतर: व्यय पैटर्न में परिवर्तन करना तथा वास्तविक और नियोजित व्यय राशि की तुलना करके वित्तीय उद्देश्यों की प्राप्ति सुनिश्चित करना।

- दीर्घकालिक योजना: बजट में भविष्य के व्यय लक्ष्यों को शामिल करना, जिसमें ऋण चुकौती या आपातकालीन बचत भी शामिल है।

- जीवनशैली पर विचार: आपकी खर्च करने की आदतें और जीवनशैली आपके बजट में उचित रूप से दर्शाई जानी चाहिए।

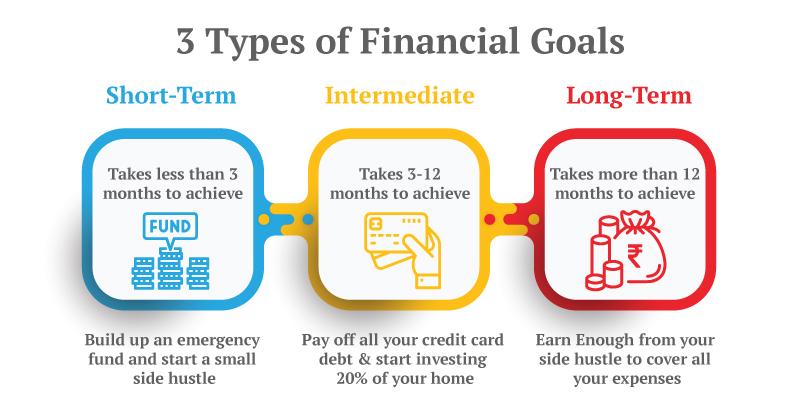

- वित्तीय लक्ष्य: अल्पकालिक और दीर्घकालिक वित्तीय उद्देश्यों को प्राथमिकता दें, जैसे कि ऋण चुकौती या अग्रिम भुगतान के लिए बचत करना।

- आय स्थिरता: अपनी आय धाराओं की पूर्वानुमानितता और स्थिरता का आकलन करें।

सरल चरणों में व्यक्तिगत बजट कैसे बनाएं?

एक वित्तीय साधन जो आपको अपने खर्च को प्रबंधित करने और भविष्य के लिए बचत करने में मदद कर सकता है, वह है व्यक्तिगत वित्त बजट।

हालाँकि, व्यक्तिगत बजट बनाना मुश्किल हो सकता है क्योंकि इसके लिए कई चरणों और विकल्पों की आवश्यकता होती है। तो, आप अपने लिए एक ऐसा बजट कैसे बना सकते हैं जो आपके लिए विशिष्ट हो?

आप नीचे सूचीबद्ध चरणों का पालन करके आदर्श व्यक्तिगत बजट बना सकते हैं और बुद्धिमानी से वित्तीय निर्णय ले सकते हैं।

- बजट बनाने का उद्देश्य निर्धारित करें:- हालांकि भविष्य की भविष्यवाणी करना असंभव है, लेकिन कुछ बुनियादी समस्याओं का समाधान कम उम्र से ही किया जाना चाहिए। उदाहरण के लिए, आप कब रिटायर होना चाहते हैं? रिटायर होने के बाद आपकी क्या योजनाएँ हैं? क्या आप घर खरीदना चाहते हैं? क्या आप बच्चे चाहते हैं और अगर हाँ, तो उनके लिए आपकी क्या मंशा है। अपनी प्राथमिकताओं को लिखित रूप में नोट करें। आप उन्हें लिखकर चीजों को सरल बना सकते हैं; यह एक प्रक्रिया है जिसे वित्तीय नियोजन के रूप में जाना जाता है।

2. आप जो खर्च करते हैं उसका हिसाब लगाएं:- दो से तीन महीने की अवधि के लिए, अपने परिवार के खर्चों पर नज़र रखें ताकि यह निर्धारित किया जा सके कि हर महीने कितना खर्च होता है। निर्धारित करें कि क्या आवश्यक है, फिर उसके लिए बजट बनाएं। सुनिश्चित करें कि आप पहले अपने निश्चित खर्चों का भुगतान करें, जैसे कि आपका किराया या ऋण, आपकी कार का ऋण, बिजली या पानी का बिल, आदि, और फिर अपने परिवर्तनीय खर्चों के लिए एक बजट बनाएं, जैसे कि किराने की खरीदारी, बाहर भोजन करना, फिल्में देखना और अन्य चीजें। सुनिश्चित करें कि आप प्रत्येक श्रेणी में जो राशि खर्च करते हैं वह आपके द्वारा आवंटित राशि से अधिक न हो। अपने खर्चों की जाँच करें, विशेष रूप से परिवर्तनीय तत्वों की, यदि आपको लगता है कि आप अपनी क्षमता से अधिक खर्च कर रहे हैं।

3. चाहत और जरूरत के बीच अंतर करें:- वित्तीय स्वतंत्रता काफी हद तक आपकी आवश्यकताओं और इच्छाओं के बीच अंतर करने की आपकी क्षमता पर निर्भर करती है। हमारी कई इच्छाएँ होती हैं, लेकिन वे हमारी वित्तीय स्थिति के अनुरूप होनी चाहिए। हालाँकि यह स्वाभाविक लग सकता है कि क्रेडिट कार्ड और ऋण ने हमें अतिरिक्त क्रय शक्ति दी है, लेकिन हमेशा एक लागत होती है। उदाहरण के लिए, चूंकि समय के साथ कारों का मूल्य कम होता है, इसलिए आमतौर पर उन्हें उस मूल्य सीमा के भीतर खरीदने की सलाह दी जाती है जो आपको पाँच वर्षों के भीतर ऋण चुकाने की अनुमति देगी।

अब, आसान बैंक लोन के साथ, ऐसा लग सकता है कि आप 7 लाख रुपये की कार खरीद सकते हैं, जिसे आप पाँच साल में आराम से चुका सकते हैं, लेकिन आप केवल 20 लाख रुपये की कार ही खरीद सकते हैं। आप अपने दूसरे वाहन के लिए 20 लाख रुपये का मॉडल खरीदने का फैसला कर सकते हैं, यह देखते हुए कि आपको अगले पाँच सालों में आय और निवल मूल्य में वृद्धि देखने की उम्मीद है।

जब भी संभव हो क्रेडिट कार्ड का उपयोग करने से बचें। यह आपकी वित्तीय स्थिति को पूरी तरह से बर्बाद कर सकता है।

4. पहले से योजना बना लें:- हर साल, कुछ खर्चों को पहले से ही निर्धारित किया जा सकता है, जैसे कि बीमा और कर भुगतान। यदि आप हर महीने इसके लिए एक छोटी राशि अलग रखते हैं, तो आप वर्ष के अंत में एक निश्चित खर्च के लिए वित्तीय रूप से तैयार होंगे। इन कारणों से, लोग अक्सर व्यक्तिगत ऋण लेते हैं, जिसे उन्हें पूरे वर्ष के दौरान चुकाना पड़ता है, जिसमें ब्याज भी शामिल होता है। इसे सीधे शब्दों में कहें तो, अगर हम चक्र को बदल सकते हैं और योजना बना सकते हैं, तो हम अनावश्यक तनाव और वित्तीय नुकसान से बच सकते हैं।

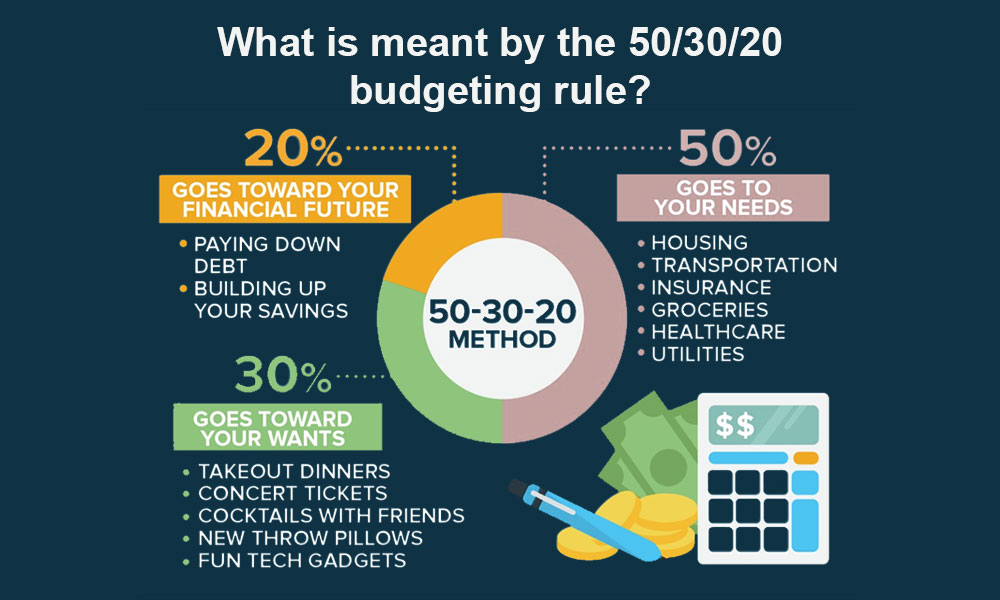

50-30-20 गाइडलाइन एक ऐसी रणनीति है जिसका इस्तेमाल आप भविष्य की योजना बनाते समय कर सकते हैं। यह गाइडलाइन आपके वित्त को तीन श्रेणियों में विभाजित करती है ताकि आपको व्यक्तिगत बजट बनाने में मदद मिल सके।

- 50% आवश्यकताओं के लिए: आप अपने वेतन का 50% किराने का सामान, फोन बिल, बिजली और किराए जैसी आवश्यकताओं के लिए अलग रख सकते हैं।

- इच्छाओं के लिए 30%: आप अपने घर ले जाने वाले वेतन का 30% मनोरंजन संबंधी खर्चों जैसे यात्रा, खरीदारी, शो आदि के लिए अलग रख सकते हैं।

- निवेश के लिए 20%: आपको अपनी आय का 20% बचत और निवेश के लिए आवंटित करना चाहिए। यहां, आप अपने लक्ष्यों के आधार पर म्यूचुअल फंड, फिक्स्ड डिपॉजिट, पीपीएफ, एनपीएस आदि में निवेश कर सकते हैं।

5. आपातकालीन राशि:- निवेश और बचत शुरू करने से पहले ही आपातकालीन निधि बनाना ज़रूरी है। दिशा-निर्देश यह है कि जब तक कोई आपातकालीन स्थिति न हो, आपको इस राशि को कभी नहीं छूना चाहिए क्योंकि इसे केवल आपातकालीन स्थितियों के लिए आवंटित किया गया है।

तो फिर आपातकालीन स्थिति क्या है?

क्रेडिट कार्ड बिल भुगतान निश्चित रूप से उनमें से एक नहीं है। दुर्घटना, बीमारी या नौकरी छूटने की स्थिति में, यह पैसा खर्चों में मदद कर सकता है। फंड के आकार में तीन से छह महीने के रहने के खर्च को शामिल किया जाना चाहिए। आपकी वित्तीय योजना और धन प्रबंधन का एक अनिवार्य पहलू आपातकालीन कोष बनाना है।

6. बचत करना सुनिश्चित करें:- यह जानने का एक सरल सूत्र है कि आप कितना खर्च कर सकते हैं।

आय – बचत = व्यय

इस फॉर्मूले के अनुसार अपने खर्च की योजना बनाएँ। आप कैसे तय करेंगे कि अभी कितना बचाना है?

सबसे पहले अपनी आय का 10% अपने रिटायरमेंट कॉर्पस के रूप में बचाएँ। उस पैसे को कभी किसी और चीज़ के लिए न छुएँ, यहाँ तक कि अपने बच्चों की कॉलेज की ट्यूशन या शादी के लिए भी नहीं।

इसके बाद, अपनी प्राथमिकताएँ तय करें और अपनी भविष्य की महत्वाकांक्षाओं के आधार पर अल्पकालिक, मध्यम और दीर्घकालिक योजनाएँ बनाएँ।

रिटायरमेंट प्लानिंग के अलावा, दीर्घकालिक उद्देश्यों में बच्चों की शिक्षा और शादी के लिए बचत करना शामिल है, मध्यम अवधि के उद्देश्यों में घर या वाहन पर डाउन पेमेंट बचाना शामिल है, और अल्पकालिक योजनाओं में छुट्टियाँ मनाना, उपकरण और गैजेट खरीदना आदि शामिल हैं।

प्रत्येक श्रेणी में अपने अनुमान के अनुसार कुछ पैसे अलग रखें, और जो भी बचता है, आपको उसके हिसाब से अपना बजट बनाना चाहिए।

अविश्वसनीय रूप से, आप थोड़े से वित्तीय अनुशासन से अपने वित्त की स्थिति में उल्लेखनीय सुधार कर सकते हैं। यह सभी धन प्रबंधन नियमों में सबसे अच्छा अभ्यास है, थोड़ा शुरू करें, जल्दी शुरू करें, और अपने पैसे को उल्लेखनीय रूप से बढ़ते हुए देखें।

बजट बनाते समय आपको किन सामान्य गलतियों से बचना चाहिए?

बजट बनाते समय हममें से कोई भी कुछ गलतियाँ कर सकता है। निम्नलिखित कुछ सामान्य बजट संबंधी गलतियाँ हैं जिन्हें उचित वित्तीय योजना बनाने के लिए टाला जाना चाहिए।

- खर्चों पर नज़र न रखना: भविष्य में होने वाले सभी खर्चों पर नज़र रखना महत्वपूर्ण है, चाहे वे छुट्टियों के खर्च हों, उपकरणों की खरीद, शिक्षा, आदि। इन खर्चों पर नज़र न रखने से अधिक खर्च हो सकता है और मूल बजट से विचलन हो सकता है।

- आपातकालीन राशि की अनदेखी करना: आपातकालीन राशि के महत्व की अनदेखी करने से आपको भविष्य में अप्रत्याशित खर्चों का सामना करना पड़ सकता है।

- अवास्तविक लक्ष्य निर्धारित करना: बजट बनाते समय अपनी आय और व्यय को संतुलित करने वाले प्राप्त करने योग्य वित्तीय लक्ष्य बनाना महत्वपूर्ण है। इसे समय से पहले आशावादी नहीं होना चाहिए।

- बार-बार निगरानी: अपने बजट पर नज़र रखना महत्वपूर्ण है; यह सिर्फ़ एक बार नहीं किया जाना चाहिए। अगर आप अपने बजट में कोई बदलाव नहीं करते हैं, तो आपकी पूरी वित्तीय रणनीति योजना के मुताबिक नहीं चल सकती।

- वित्तीय अनिश्चितता: जब कोई बजट नहीं होता है तो अधिक खर्च करना आसान होता है, जिससे वित्तीय अस्थिरता और ऋण बढ़ने का जोखिम बढ़ जाता है।

- बचत के अवसर चूक जाना: बजट न बनाने से आपातकालीन स्थितियों, सेवानिवृत्ति या अन्य वित्तीय उद्देश्यों के लिए धन बचाने के अवसर चूक सकते हैं।

- तनाव में वृद्धि: वित्तीय अनिश्चितता तनाव और चिंता का कारण बन सकती है, जो व्यक्ति के सामान्य स्वास्थ्य को नुकसान पहुंचा सकती है।

- वित्तीय प्रगति की निगरानी में कठिनाई: बिना बजट के यह पता लगाना कठिन हो सकता है कि आपका पैसा कहां जा रहा है और क्या आप अपने वित्तीय लक्ष्यों के करीब पहुंच रहे हैं।

संक्षेप में, व्यक्तिगत बजट वित्तीय सुरक्षा प्राप्त करने और अपने लक्ष्यों को पूरा करने के लिए एक आवश्यक साधन है, न कि केवल अपने खर्च पर नज़र रखने का एक तरीका।

आप अपनी आय, व्यय और लक्ष्यों के लिए विशिष्ट बजट बनाकर अपने वित्त का प्रभार ले सकते हैं, वित्तीय तनाव को कम कर सकते हैं और अधिक सुरक्षित वित्तीय भविष्य की तैयारी कर सकते हैं। बाद में अधिक समृद्धि का लाभ उठाने के लिए अभी से बजट बनाने का अनुशासन अपनाएँ।

संक्षेप में, व्यक्तिगत वित्त नियोजन एक उपयोगी वित्तीय साधन है जो आपको अपने लक्ष्यों तक पहुँचने और वित्तीय सुरक्षा प्रदान करने में मदद कर सकता है।

हालाँकि, ध्यान रखें कि बजट बनाना एक सतत प्रक्रिया है जिसके लिए आपके खर्च में अनुशासन और निरंतरता की आवश्यकता होती है। आप अपने बजट का पालन करके अपने फंड का कुशलतापूर्वक प्रबंधन कर सकते हैं और तनाव मुक्त जीवन जी सकते हैं। आप किसका इंतज़ार कर रहे हैं? अपना बजट निर्धारित करें और वित्तीय स्वतंत्रता की राह पर चलें।